SVJETSKA TALAČKA KRIZA: Oružje financijskog masovnog uništenja

Već godinama gotovo svakodnevno slušamo o krizi, hedge fondovima, dodatnim sredstvima potrebnim za spas grčke ekonomije, mjerama štednje i koječemu. Sve se to nerijetko spominje i u hrvatskom kontekstu, a da zapravo nitko ne zna što se točno događa. Već su u dva navrata Grčkoj odobrena sredstva od ukupno 240 milijardi eura za stabilizaciju proračuna, priča se i o trećoj „injekciji“ od 50 milijardi, Grci se guše u nezaposlenosti, oduzimaju im se davno stečena prava i privilegije, a da opet, nitko nije rekao puno više od onoga da je Grčka predugo živjela iznad svojih mogućnosti te da tome napokon treba doći kraj.

Euro je više od valute

Nema tome ni nekoliko dana, aktualna, a lako moguće i buduća njemačka kancelarka Angela Merkel još jednom je izjavila kako je “euro ogromno bogatstvo koje ne možemo dovoditi u sumnju“ te da je euro je više od valute i „zato smo pokazali solidarnost, ali solidarnost je povezana s odgovornošću prema reformama u zemljama kojima pokazujemo solidarnost”.

Studija Bertelsmann Stiftung 2013/1 bavi se analizom utjecaja eura na njemačku ekonomiju. Prema scenariju u kojem bi Njemačka ove godine izašla iz eurozone te se vratila u ovim krajevima obljubljenoj marki, do 2025. godine izgubila bi 1,2 trilijuna eura (brojkama 1.200.000.000.000 eura ). Slično vrijedi i za ostale ekonomski jake članice eurozone. Prema tome nema sumnje kako je za Angelu Merkel euro više od valute. Euro smanjuje troškove transakcija što pak utječe na manje troškove prilikom uvoza. Smanjuju se i troškovi fluktuacije valute. Uvođenjem eura, prema ovoj studiji, efektivne cijene u Njemačkoj pale su za 23 posto dok su se u ostalim članicama eurozone u prosjeku povećala za sedam posto. To je tek nekoliko faktora zbog čega je euro uveden.

Izlaskom iz eurozone Njemačka bi do 2025. godine izgubila 1,2 trilijuna eura (ILUSTRACIJA: talkinbusiness.net)

U cijelom petljancu krize nije manje važan niti preljev kapitala koji se dogodio ulaskom perifernih zemalja u eurozonu. Kako sugerira profesor na London School of Economics, Paul Krugman, krizu u eurozoni nisu, kako Angela Merkel voli naglašavati, uzrokovale samo neodgovorne, korumpirane i rastrošne vlade - “zbog zajedničke valute periferne zemlje eurozone nisu imale alate da spriječe krizu”.

Oružje financijskog masovnog uništenja

Naime, uvođenjem eura brojni su se investitori okrenuli novim tržištima i kapital se iz centra eurozone, tražeći nove mogućnosti da se oplodi, preselio u periferne zemlje. Uostalom, euro i jeste uveden radi boljeg protoka kapitala i robe. Kada se konačno taj trend pod utjecajem globalne krize 2009. godine zaustavio, zemlje poput Grčka ostale su “na suhom”.

Osnovni problem Grčke, koji je donekle relevantan i za Hrvatsku, jeste doslovce to što su joj prihodi toliko niski da joj nitko ne vjeruje kako može vratiti dugove te joj više nijedna banka ne želi posuditi novac. Iza ovog jednostavnog objašnjenja krije se ipak kompleksan svijet bankarstva, prije svega, investicijskog.

Za razliku od komercijalnih banaka čija je funkcija prihvaćanje depozita i pozajmljivanje novaca građanima i tvrtkama, investicijske se banke bave vrijednosnim papirima kojima trguju na burzi. Između ostalog, ovo uključuje dionice, dugove, ali i famozne derivate. Upravo derivati, posebno OTC (over the counter) derivati dodatno kompliciraju priču o krizi eurozone, ali ujedno povezuju gotovo sve sudionike krize i modernog financijskog bankarstva. „Over the counter“ derivati ne razmjenjuju se kao drugi vrijednosti papiri na reguliranoj burzi. Riječ je o razmjeni u kojoj se direktno dogovaraju dvije zainteresirane strane te ne postoji gotovo nikakva kontrola bilo kakve državne ili međunarodne institucije.

(SCREENSHOT: YouTube)

Prema istraživanju The Economista tržište OTC derivata 2010. godine ubilježilo je promet od oko 600 trilijuna dolara dok je se vrijednost tržišta derivatima procjenjivala na oko 21 trilijun dolara od kojih je 3.3 trilijuna spadalo u rizične kredite. Obzirom da je ukupna vrijednost svih dionica na američkom tržištu procijenjena na oko 23 trilijuna dolara ne treba dodatno naglašavati kako se radi o iznimno važnom segmentu investicijskog poslovanja. Upravo u ovim, nekontroliranim derivatima, a posebno u CDS (credit default swap) derivatima krije se ključ krize. Jedan od najuspješnijih investitora 20-og stoljeća, Warren Buffett, nazvao ih je "oružjem financijskog masovnog uništenja".

U principu credit default swap je financijska razmjena u kojoj se prodavatelj CDS-a obvezuje kompenzirati kupca ukoliko dužnik nije u stanju otplatiti dug. Kupac ovog derivata plaća prodavaču nadajući se da će se dogoditi bankrot dužnika u kojem slučaju kupac ima pravo na kompenzaciju. Kao i obično, prodavatelju osiguranja, odnosno CDS-a, u interesu je da cijena bude što veća, ali i da dužnik ne propadne. Praktično to znači da je prodavatelju derivata, npr. Bank of America, u interesu da se izvorni dužnik, dakle Grčka, nalazi u što težem ekonomskom položaju jer će banka u tom slučaju zaraditi više novca osiguravajući kredit koji je Grčkoj dala neka, primjerice, njemačka, banka.

Prema informacijama BIS-a (Bank of International Settlements, međunarodna organizacija središnjih banaka) 30 posto duga Grčke, koji drže strani kreditori, nalazi se upravo u derivatima i to u CDS-u (Credit Default Swap). Istovremeno podaci koje je američki ekonomist Kash Mansori uspio sastaviti kažu kako je samo Bank of America 2010. godine na CDS-u u eurozoni zaradila preko devet milijardi dolara. Obzirom na cijenu osiguranja Mansori primjećuje kako je svaki mjesec koji prođe, a u kojem Grčka ne bankrotira, izvrstan za one koji su prodali osiguranje na njihov bankrot, što znači da neke od najvećih svjetskih banaka odlično zarađuju na osiguranjima koja su prodali.

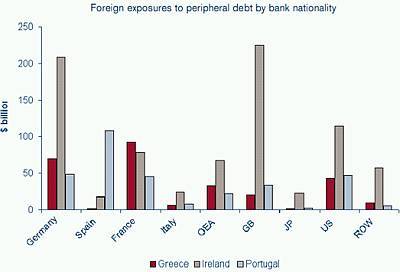

Krajem 2010. godine ukupni grčki dug koji su držali stranci iznosio je 206 milijardi dolara. Od toga je 145.7 milijardi bilo direktnog duga (kredita koje su odobrile banke, najčešće njemačke i francuske) dok se 60 milijardi odnosilo na derivate, odnosno CDS. Konkretno to znači kako bi, u slučaju grčkog bankrota, 60 milijardi dolara morale otplatiti investicijske banke i osiguravajuće kuće u SAD-u dok bi ostatak gubitka, u najvećem dijelu, „progutale“ francuske i njemačke banke.

Rješenje talačke krize

Valja se prisjetiti kako je ovdje riječ samo o Grčkoj, dok bi iznosi za ostale ugrožene ekonomije poput Španjolske, Italije ili Portugala bili daleko veći. Kako bi se spriječio takav scenarij Europa od 2011. godine iz džepova poreznih obveznika samo grčkoj planira uplatiti 130 milijardi dolara.

Mogući domino efekt i kolaps španjolske, talijanske i ostalih ugroženih ekonomija, svjetsko financijsko tržište ponovno bi vratilo u duboku krizu (FOTO: plumaroja.blogspot.com)

Ono što ogromno tržište OTC derivata čini posebno opasnim, jest što se to tržište po trenutnim zakonima i obvezama ne može regulirati. Udjeli najvećih svjetskih banaka na tom tržištu dolaze do iznosa ukupnog godišnjeg budžeta SAD-a. Mogući bankrot zemalja poput Grčke nedavno dokapitalizirane (novcem poreznih obveznika) američke banke još bi i uspjele pretrpjeti, no mogući domino efekt i kolaps španjolske, talijanske i ostalih ugroženih ekonomija, svjetsko financijsko tržište ponovno bi vratilo u duboku krizu.

Unatoč primjeni brojnih mjera štednje kako bi se budžeti nestašnih europskih zemalja ogrezlih u dugove sveli u granice koje bi investitorima povratile vjeru u državne obveznice Grčke, Cipra, Španjolske ... pa ako baš hoćemo i Hrvatske, čini se kako mjere trojke (Europska komisija, Europska središnja banka i MMF) ne daju praktične plodove. Prema Eurostatu, zemlje eurozone ove su godine dosegle rekordnu nezaposlenost (12.1 posto), a dug u odnosu na BDP od početka krize (2008. godine) narastao je sa 70.1 na 90.6 posto u 2012. godini.

Ovi nam podaci govore da Grčka neće biti sposobna vraćati svoje dugove unatoč rezovima u proračunu, unatoč privatizaciji i unatoč obilnim financijskim injekcijama koje za nagradu dobiva od trojke. Naprotiv, mjere su dodatno uništile grčku ekonomiju, a stanje na međunarodnom financijskom tržištu drži je praktično taocem interesa stranog kapitala.

Ukoliko smo nešto iz svega naučili, možemo reći kako je teško da se išta bolji scenarij odvije u Hrvatskoj koja se s rupom u budžetu također bori istim metodama. Čak i da se aktualna kriza razriješi na dobrobit grčkog naroda i investicijskih bankara, tek je pitanje kada će se i gdje, nakon konsolidacije tržišta, kapital u potrazi za novim sjemenom preliti i stvoriti novu krizu. Ono što je uistinu potrebno jest odvajanje investicijskog i komercijalnog bankarstva uz veću kontrolu privatnih financijskih institucija koje svojom veličinom drže čitavu svjetsku populaciju u talačkoj krizi.

Lupiga.Com

odlican tekst